Стоит ли давать деньги взаймы определенному человеку, банки и другие организации определяют по его кредитной истории. Где хранятся эти данные, из чего складывается кредитная история и можно ли ее улучшить? Подробно разбираем вместе с управляющим пермским отделением Уральского ГУ Банка России Алексеем Моночковым.

Из чего складывается кредитная история

Кредитная история — это информация о кредитных обязательствах человека. Она показывает, в какие банки, микрофинансовые организации (МФО) или кредитные потребительские кооперативы (КПК) он обращался за кредитами и займами. Когда это было и какие суммы он брал. Платил ли аккуратно или задерживал платежи. Был ли созаемщиком или поручителем по чужим кредитам.

Информация хранится в специальных организациях — бюро кредитных историй (БКИ). Их несколько. Полный перечень можно найти в государственном реестре БКИ на сайте Банка России. Банки, МФО и КПК вправе выбирать любые бюро для передачи информации о своих заемщиках, причем часто они направляют данные сразу в несколько бюро. БКИ, в свою очередь, публикуют на своих сайтах полные списки финансовых организаций, с которыми работают.

Если заемщик брал кредиты и займы в разных местах, то, скорее всего, его кредитная история хранится по частям в нескольких БКИ. Чтобы собрать кредитную историю воедино, надо будет получить данные во всех этих бюро.

Как это выглядит

Документ с кредитной историей состоит из четырех блоков.

Титульная часть включает личную информацию: фамилию, имя и отчество; дату и место рождения; паспортные данные, ИНН и СНИЛС (если заемщик их предоставлял).

Основная часть — это описание кредитов и займов (закрытых и активных), информация о сроках погашения и непогашенном остатке, наличии или отсутствии просроченных платежей. Тут же может быть информация о неисполненном решении суда или о взыскании долга судебными приставами за неоплаченные услуги операторов сотовой связи, ЖКХ, сведения об алиментах.

То есть, к примеру, неоплаченные коммунальные платежи могут стать поводом для банка отказать в кредите. Обычно это касается злостных неплательщиков за ЖКУ.

Закрытая часть рассказывает, кто выдавал кредит или заем человеку. Кому уступали его задолженность, если такая ситуация возникала. А также кто запрашивал его кредитную историю (обычно это организации, которым сам заемщик давал на это согласие).

Информационная часть сообщает, куда человек обращался за кредитом или займом, по какому заявлению и почему получил отказ. Здесь же фиксируются «признаки неисполнения обязательств» — в случае если за 120 дней заемщик не платил по кредиту два и более раз подряд.

За какой период учитываются кредиты

Кредитная история хранится в БКИ 10 лет с момента, когда в нее последний раз вносили информацию. То есть банку или МФО не интересно, какие займы вы брали в начале 90-х. Просрочка, случившаяся 20 лет назад, тоже не важна кредиторам. А вот на активность человека за последние годы обратят особое внимание.

В хорошей кредитной истории должны быть кредиты (займы), которые человек периодически берет и аккуратно гасит. Для банка это лучший признак, чем полное отсутствие кредитов за последние годы.

Если у заемщика уже есть непогашенный кредит, который он исправно и в срок выплачивает, скорее всего, ему одобрят еще один кредит (но, возможно, на меньшую сумму). Главное — реально оценивать свои силы и не брать новые кредиты, когда прежние вызывают сложности с погашением долга.

Самое важное для кредитной истории — отсутствие систематических просрочек платежа в течение длительного времени. Но несколько просрочек на пару дней вряд ли станут причиной отказа в кредите.

Важно: с 1 января 2022 года срок хранения информации о кредитах и займах человека в БКИ сократится до 7 лет. Время будут отсчитывать для каждого договора отдельно. Если человек допустил просрочки, но более 7 лет назад погасил кредит, то с 2022 года информация об этом долге должна будет исчезнуть из его кредитной истории. В расчете кредитного рейтинга она также не будет учитываться.

Правда ли, что, если платишь по кредиту слишком хорошо, это ухудшает кредитную историю?

Это не более чем миф. Если заемщик вносит платежи больше минимальных и закрывает кредит досрочно, это вряд ли может ухудшить его кредитную историю. Можно сказать, что кредиторам всегда более выгоден аккуратный, законопослушный, ответственный заемщик, нежели наоборот.

Если у человека высокий индивидуальный рейтинг заемщика, скорее всего, он без проблем получит кредит в любом банке. Если низкий — вряд ли кто-то решится одолжить ему денег. Этот рейтинг бюро рассчитывают на основании собственных методик, анализируя информацию из кредитной истории заемщика.

Но идеальная кредитная история — понятие относительное. Изучив кредитную историю человека, один банк может выдать ему кредит, а другой — отказать. При этом и клиент будет тот же, и кредитная история та же самая.

Кто может получить кредитную историю

Полный кредитный отчет о себе, который содержит все четыре части (см. информацию выше), включая закрытую, может получить только сам гражданин.

Основную часть кредитной истории и кредитный рейтинг заемщика может изучить банк, МФО, страховая компания или работодатель (любое юридическое лицо или ИП). Но только с письменного согласия заемщика.

Информационную часть без согласия заемщика может получить любое юридическое лицо, но только в целях выдачи кредита (займа).

Как найти свою кредитную историю

Чтобы получить кредитную историю, сначала нужно ее найти: она может храниться в одном или нескольких бюро. Отправьте запрос в Центральный каталог кредитных историй. Проще всего сделать это онлайн:

через портал госуслуг: зайти во вкладку «Услуги», раздел «Налоги и финансы», подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт, СНИЛС и регистрация на портале госуслуг. После этого Банк России пришлет в ваш личный кабинет на портале список всех БКИ, в которых хранится ваша кредитная история. С названиями, адресами и номерами телефона бюро;

на сайте Банка России: для этого вам понадобится код субъекта кредитной истории (комбинация букв и цифр). Если вы брали кредит или заем хоть раз в жизни, значит, этот код у вас уже есть. Его можно найти в кредитном договоре либо уточнить в банке или МФО, где вы оформляли кредит. Этот код укажите в запросе, который нужно создать на сайте. Не позднее следующего рабочего дня вам должно прийти письмо с названиями всех бюро, где хранится ваша история.

Вспомнить старый код не удается, а банк не помогает? Можно сформировать новый. Для этого лично обратитесь в любой банк или бюро (которое можно выбрать в государственном реестре БКИ), чтобы создать новый код.

Если кредитную историю хочет получить человек, который не любит онлайн-запросы или не хочет формировать новый код, то можно, к примеру, направить телеграмму в Центральный каталог кредитных историй. Ответ придет в течение трех дней — но не в виде телеграммы, а по электронной почте. Его пришлют на электронный адрес, который укажете в телеграмме. В письме сообщат, в каких бюро хранится кредитная история.

Как получить кредитную историю

Имея на руках список всех бюро, где хранится ваша кредитная история, сделайте запросы в каждое из них. Подать заявку можно:

через сайт бюро. В процессе оформления вас автоматически переадресуют на портал госуслуг для авторизации, а затем обратно — на сайт БКИ. Отчет придет на электронную почту в течение трех рабочих дней;

телеграммой на официальный адрес БКИ. В ней нужно указать свое имя, данные паспорта и адрес электронной почты, на который вы хотите получить отчет. В этом случае вашу подпись должен заверить сотрудник почты. Бюро обязано прислать ответ в течение трех рабочих дней после получения запроса;

в офисе БКИ: здесь вам ее должны выдать в бумажном виде в день обращения. Нужно лишь прийти в бюро с паспортом;

обычным письмом по почте. Это самый долгий и трудоемкий вариант. Такой запрос должен заверить нотариус. В письме можно указать, как человек хочет получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В первом случае к трем дням на подготовку отчета прибавится время доставки писем;

через свой банк — но только при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история заемщика. Оформить запрос можно через личный кабинет на сайте банка. Такой вариант имеет смысл, если банк сотрудничает со всеми бюро, в которых хранится ваша кредитная история. Иначе придется дополнительно запрашивать информацию в других БКИ.

Нужно ли платить за отчет из бюро

Нет. Это бесплатно. По закону «О кредитных историях» каждое бюро два раза в год обязано бесплатно предоставить гражданину-заемщику его кредитную историю. При этом можно выбрать: дважды запросить отчет на электронную почту или один раз в электронном виде и один раз — на бумаге.

Исключение — если кредитная история нужна срочно или чаще, чем дважды в год. В этом случае вы можете получить ее за дополнительную плату. Для этого можно использовать все перечисленные выше способы: обратиться в офис БКИ, послать телеграмму, отправить письмо по почте или оставить заявку на сайте бюро. Некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн.

Если человек ни разу в жизни не брал кредит, у него нет кредитной истории?

У него абсолютно «пустая» кредитная история. Это не самый лучший вариант для кредиторов, поскольку отсутствует возможность составить объективный портрет потенциального заемщика и оценить его надежность по одному из существенных критериев.

В этом случае можно создать хотя бы минимальную кредитную историю. К примеру, вы можете купить в кредит бытовую технику или взять потребительский кредит на небольшой срок, а затем аккуратно его погасить, не допустив просрочек.

Как улучшить кредитную историю

Что-либо удалить из кредитной истории нельзя. Но, если заемщик хочет и дальше кредитоваться, ее можно улучшить. Для этого, к примеру, брать совсем небольшие кредиты или займы и очень аккуратно их гасить. Оформить кредитную карту или купить в кредит бытовую технику (и также не пропускать платежи).

За пару лет (а финансовые организации особенно внимательно изучают кредитную активность за последние 2–3 года) человек сможет создать новую историю взаимоотношений с кредиторами — хорошую. При этом не надо забывать столь же аккуратно и вовремя оплачивать счета за жилищно-коммунальные услуги. Скорее всего, после таких «оздоровительных процедур» вас вновь причислят к надежным клиентам.

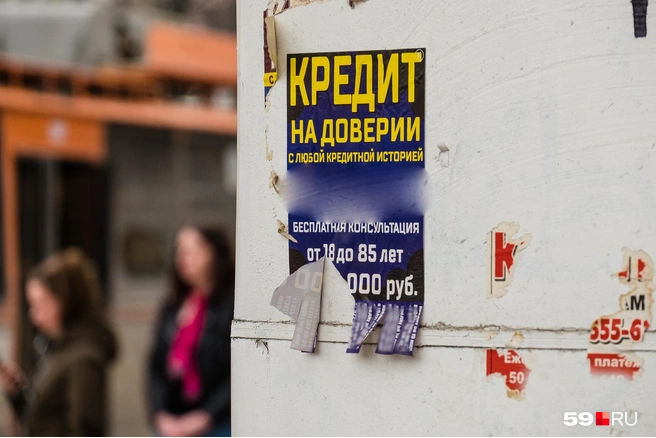

Некоторые организации предлагают за плату улучшить кредитную историю. Они действительно могут помочь?

Вероятнее всего, вы рискуете столкнуться с недобросовестными услугами псевдоюристов или вовсе откровенных мошенников. В результате просто потеряете свои деньги или вам предложат за плату то, что можно сделать самостоятельно, например оформить документы на оспаривание кредитной истории. Если ваша кредитная репутация действительно подмочена, то вряд ли этот путь поможет — вы просто потратите деньги на услуги таких юристов впустую. Лучше исправлять кредитную историю самостоятельно в течение нескольких лет, о чем мы говорили чуть выше.

Есть ли в принципе платные способы улучшить кредитную историю — что-то типа индульгенции?

Нет.

Как оспорить кредитную историю, если в нее по ошибке внесли неверные данные

Сотрудники банка или бюро могут ошибиться — опечататься в имени или паспортных данных. Если измененное имя совпадет с именем неплательщика, на добросовестном заемщике может повиснуть чужой долг. Другой вариант — когда тезкам или однофамильцам заносят в кредитную историю чужую информацию, и та портит ситуацию. Бывает также, что кредит погашен, а кредитор не торопится передать в бюро новые данные. Или банк передал информацию, а в БКИ ее еще не учли.

Чтобы исправить ошибку, нужно написать заявление об оспаривании кредитной истории и обратиться напрямую в бюро, в котором она хранится. После этого БКИ перешлет заявление кредитору. Если банк или МФО подтвердят правоту заемщика, то бюро исправит ошибку и сообщит ему об этом письменно. Срок — 30 дней со дня получения заявления.

Чтобы подать заявление на оспаривание кредитной истории, проще и быстрее всего прийти в бюро и заполнить его на месте. Вам понадобятся паспорт и заранее собранные доказательства: справка о погашении задолженности от кредитора, квитанции об оплате кредита — всё, что подтвердит вашу правоту.

Если заемщик сам не может посетить бюро, то задача усложняется: нужно отправить обычной почтой заявление, заверенное нотариусом. В этом случае будет необходимо приложить документы от кредитора — например, справки о погашении задолженности. Бланк заявления можно скачать на сайте бюро.

Имеются прозрачные доказательства вашей правоты и финансовая организация это подтверждает? В бюро исправят кредитную историю. Если же банк, МФО или КПК не соглашаются с аргументами и настаивают на невыплаченном кредите или просрочке, остается решать проблему через суд.

По каким причинам может ухудшиться кредитная история, если вносить платежи без просрочек

Есть три наиболее распространенные причины «плохой» кредитной истории у добросовестных заемщиков:

кредитная история еще не обновилась. Убедитесь, что прошло 5 рабочих дней с того момента, как вы закрыли кредит. Не забывайте, что информация поступает в БКИ не мгновенно;

кредит по карте погашен, но сама карта не закрыта. За обслуживание кредитной карты банки, как правило, берут плату. Даже если вы погасили кредит и больше не пользуетесь картой, эту плату банк регулярно списывает — и на карте может образоваться долг. Поэтому ненужные кредитные карты стоит аннулировать. Обратитесь в банк, попросите закрыть ваш карточный счет и обязательно сохраните документы о завершении или расторжении договора. Через месяц-другой лучше удостовериться в банке, что счет и карта точно закрыты, долгов нет;

когда-то давно вы взяли кредит, закрыли и забыли про него, но осталась маленькая непогашенная сумма за страховку или комиссию. Банк вам об этом не сообщил — возможно, вы сменили номер телефона или адрес либо были какие-то другие причины. В итоге в вашей кредитной истории числится просрочка.

Ранее мы разбирали со специалистами Центробанка, как не потерять деньги (и получить доход), открывая вклад в банке. Как избежать ошибок при оформлении кредита. И как получить компенсацию за старый советский банковский вклад.