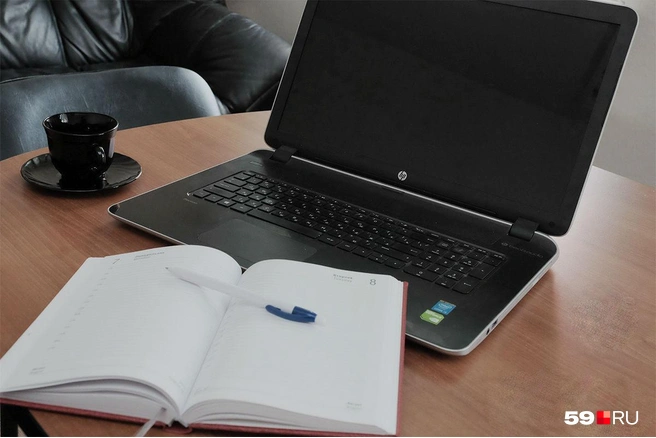

С 1 января этого года Пермский край присоединился к эксперименту по специальному налоговому режиму для самозанятых. В чем его особенность и какие риски могут возникнуть при работе с самозанятыми, разобрали на заседании комитета по защите бизнеса Пермской торгово-промышленной палаты. Рассказываем о самых важных моментах, на которые обратили внимание участники обсуждения.

Что такое НПД и кому он подходит

Налог на профессиональный доход (НПД или налог для самозанятых) появился в 2019 году в четырех регионах страны. С начала 2020 года в эксперименте участвуют уже 23 региона, в том числе — Пермский край. Перейти на специальный налоговый режим могут и обычные граждане, то есть физические лица, и зарегистрированные как индивидуальные предприниматели. Речь не идет о большом бизнесе. Самозанятыми, к примеру, могут стать репетитор, работающий на дому парикмахер и человек, сдающий квартиру в аренду.

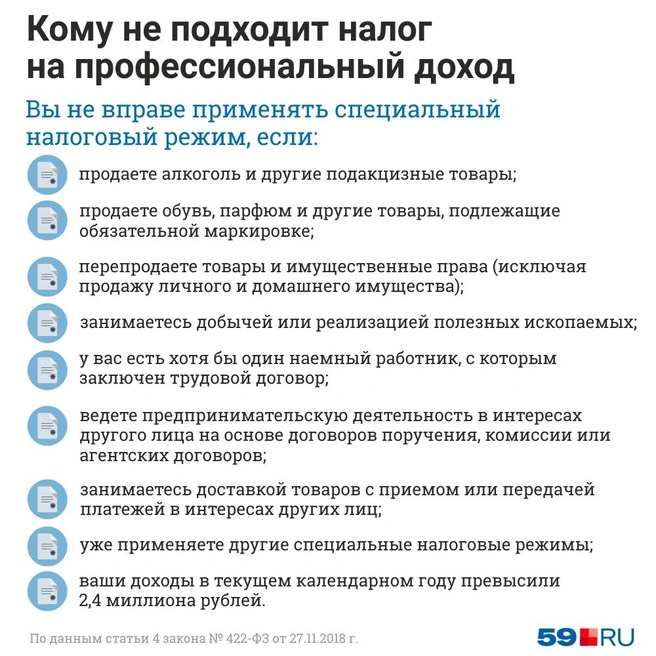

Решили получить статус самозанятого и платить НПД? Встать на учет можно через мобильное приложение «Мой налог» или личный кабинет на сайте ФНС, через портал госуслуг или банк. Обратите внимание, что имеются ограничения по видам деятельности (например, НПД не подойдет продавцам алкоголя и других акцизных товаров) и сумме годового дохода — он не должен превышать 2,4 миллиона рублей.

Перешедшие на специальный режим могут платить только льготный налог с доходов от самостоятельной деятельности (то есть от продажи товаров и услуг или предоставления недвижимости в аренду). Если они работают с физлицами, налоговая ставка равна 4%, с юрлицами и ИП — 6%. По негласному мораторию размер ставки не будут поднимать в течение десяти лет. Для сравнения: НДФЛ выше — 13%.

По данным краевой налоговой службы, к 3 февраля в Прикамье появилось 3014 плательщиков НПД. Более 70% из них никогда раньше не оформляли ИП и не числились предпринимателями. В регионах, участвовавших в эксперименте в 2019 году, подсчитали, что НПД чаще выбирают представители трех видов деятельности: сдача жилья в аренду, реализация собственной продукции и предоставление услуг. Официальных данных по Пермскому краю пока нет, но предварительные прикидки говорят, что у нас картина будет схожей.

Как считают налоговые платежи

Самозанятость можно совмещать с другими видами деятельности. Например, бухгалтер крупной компании может вязать дома игрушки и продавать их на ярмарках. В этом случае с зарплаты бухгалтера она будет платить НДФЛ — 13%, а с доходов от продажи игрушек — 4 или 6%. Естественно, если у нее имеется статус самозанятой.

Вносить платежи по налогу на профессиональный доход нужно ежемесячно.

— При этом есть один нюанс: первый налоговый период длится до конца следующего месяца с момента регистрации, — отметила главный государственный налоговый инспектор отдела налогообложения юрлиц УФНС по Пермскому краю Светлана Черникова. — То есть для тех, кто зарегистрировался в январе 2020 года, первый налоговый период — до 29 февраля. Информация о начислениях придет с 9 по 12 марта, а до 25 марта нужно будет уплатить налог.

Подсчитывать сумму налога не требуется: приложение «Мой налог» проводит эти операции автоматически.

— При НПД нет отчетности и деклараций: обязательства предъявляет налоговая, необходимо лишь оплатить, — прокомментировал вице-президент Пермской торгово-промышленной палаты Вячеслав Белов. — Платежи исчисляются только из фактически полученного дохода. Если не было дохода, платить налог не надо. Не нужно вести бухгалтерию — учет ведется в программе. При этом самозанятые зарегистрированы в системе обязательного медицинского страхования — туда идет часть платежа.

Встать на учет самозанятый может в регионе, где прописан или ведет бизнес. Главное, чтобы эта область, край или республика были участниками эксперимента по НПД.

— Он может жить в Краснодарском крае, но сдавать квартиру в Перми и зарегистрироваться в нашем регионе как плательщик НПД, — рассказала Светлана Черникова. — Самозанятый вправе раз в год выбирать субъект, где зарегистрироваться. На следующий год может поменять регион.

Какие риски возникают при работе с самозанятыми и как их избежать

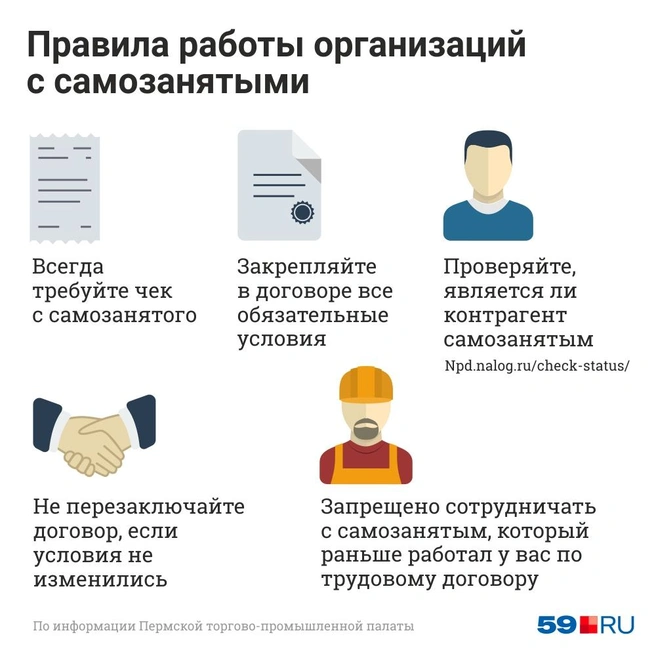

Система НПД для Перми и края пока непривычна, малый и средний бизнес еще немного опасается сотрудничать с самозанятыми. Одна из причин — непонятно, как вести отчетность. Как доказать, что деньги потрачены на оплату работ или товаров, а не ушли в никуда, ведь контрольно-кассовых аппаратов у самозанятых нет?

— Контрольно-кассовый аппарат и не нужен, — пояснила Светлана Черникова. — Программа (или приложение. — Прим. ред.), которую самозанятый устанавливает на компьютер или телефон, автоматически формирует чек. В нем указаны реквизиты юрлица, в том числе ИНН и наименование. При наличии чека организации, применяющие общий или упрощенный режим налогообложения, могут включать работу с самозанятыми в расходы.

— Самое главное — чтобы чек был правильно сформирован, а реквизиты верно внесены, — дополнил начальник отдела по работе с налогоплательщиками УФНС Прикамья Сергей Мехоношин. — Последнее зависит от юрлица — от того, какие сведения он предоставит самозанятому.

Еще один потенциальный риск: как быть, если после перевода платы за работу или товар выяснится, что исполнитель лишился статуса самозанятого? Например, к концу года его доходы превысили 2,4 миллиона рублей. Ведь в таком случае работать по системе НПД нельзя и договор должен быть заключен по-другому.

— Вы всегда можете проверить, относится ли ИП или физлицо к самозанятым, на сайте Npd.nalog.ru (кликайте на пункт «Проверить статус налогоплательщика». — Прим. ред.), — прокомментировал Сергей Мехоношин. — Информация обновляется в режиме онлайн. Кроме того, обязательно требуйте чек. При превышении лимита суммы для самозанятого программа просто не выдаст его, оплата не пройдет.

Третья сложность: заключая договор с бывшим работником, получившим статус самозанятого, руководитель предприятия может по незнанию нарушить закон. Если самозанятый раньше работал у вас по трудовому договору, сотрудничать с ним можно только через два года после этого. При этом если договор был гражданско-правовым, то сотрудничество разрешено.

— Конечно, важна функция, — подчеркнула Светлана Черникова. — Если человек работал у вас юристом, а сейчас плетет корзины и продает их вам как самозанятый, то никто цепляться не будет. Если же деятельность та же, а договор был трудовым, то в течение двух лет работать с ним нельзя.

Ранее мы рассказывали о пирожковой империи в Челве: как в маленьком прикамском поселке построили бизнес на тесте и картошке.